Conceito: O Balanço é a demonstração contábil que tem por finalidade apresentar a situação patrimonial da empresa em dado momento, dentro de determinados critérios de avaliação.

Conforme as instruções da lei 6.404/76 no artigo 178 “no balanço, os eventos são classificados em contas segundo os elementos do patrimônio que os registrem, e agrupados de modo a facilitar o conhecimento e análise da situação financeira da companhia”.

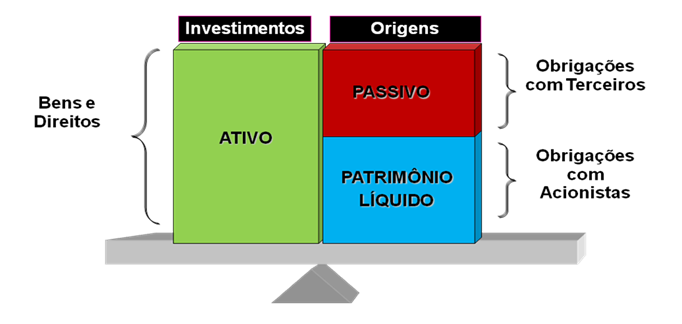

Em seu modelo de apresentação em forma de duas colunas, apresenta os “investimentos” e as “origens” destes que são efetuados na empresa. Do lado esquerdo temos os investimentos, que convencionalmente chamamos de “ATIVO” e do lado direito temos as origens chamamos de “PASSIVO”.

ATIVO: Compreende os recursos controlados por uma entidade e dos quais espera-se benefícios econômicos futuros de caixa.

PASSIVO: Compreende-se as exigibilidades e obrigações da empresa

PATRIMÔNIO LÍQUIDO: Compreende o capital inicialmente investidos pelos sócios, agregados aos seus aportes de capital e o lucro ou prejuízo decorrente das operações de uma entidade.

Assim, o balanço patrimonial tem força de lei e os administradores legais da empresa em conjunto com o contador, profissional devidamente registrado no CONSELHO FEDERAL DE CONTABILIDADE e no CONSELHO REGIONAL DE CONTABILIDADE assumem a plena responsabilidade dos eventos econômicos que modificaram a estrutura patrimonial de uma empresa em suas origens e aplicações de recursos.

Dentro da lei e no conceito geral dos parágrafos 1 e 2 do artigo 178 determinam a segregação do Ativo e Passivo, visando identificar as movimentações patrimoniais e como os gestores estão alocando os recursos na empresa, para fins de fiscalização e auditoria das mutações patrimoniais nos seguintes grupos.

Como se verifica, os grupos de contas são apresentadas por liquidez e dentro de cada grupo temos as contas que indicam onde os gestores estão alocando os recursos a eles delegados de acordo suas responsabilidades.

O ativo desmembra-se em 03 principais grupos que são tratados por ordem de liquidez:

- Ativo Circulante: Bens e direitos com conversão de caixa ao período de 01 ano (caixa, contas a receber, estoque, impostos a recuperar)

- Ativo não circulante: Bens e direitos com conversão de caixa a um período superior a 01 ano (contas a receber com vencimento acima de 360 dias)

- Ativo Permanente: Terrenos, máquinas e equipamentos de uma empresa, onde são produzidos os produtos a serem comercializados pela empresa (estoque) e finalmente o intangível (marca da empresa).

O passivo também desmembra-se em 03 principais grupos e que são apresentados por ordem de liquidez:

- Passivo circulante: Obrigações que exigirão caixa ao período de 01 ano (salários a pagar, fornecedores, impostos, financiamentos bancários)

- Passivo não circulante: Obrigações que exigirão caixa ao período superior de 01 ano (empréstimos e financiamentos bancários)

- Patrimônio líquido: Apresenta o capital inicialmente integralizados pelos acionistas da empresa e o resultado das operações que geraram lucros ou prejuízo do decorrer do tempo.

As apresentações das demonstrações contábeis, seguem o padrão internacional, não estabelece ordem ou formato para a apresentação das contas do balanço patrimonial, mas determina que seja observada a legislação brasileira.

Composição analítica do Ativo Circulante: Grupo que gera dinheiro para a empresa pagar suas contas a curto prazo.

- Disponível (Caixa e Bancos)

- Contas a receber: são valores ainda não recebidos decorrentes de vendas de mercadorias ou prestação de serviços a prazo.

- Estoques: são mercadorias a serem vendidas. No caso de indústria, são os produtos acabados, bem como a matéria-prima e outros materiais secundários que compõem o produto de fabricação.

- Investimento temporário: são aplicações realizadas normalmente no mercado financeiro com excedente de caixa.

- Deduções do circulante: a parcela estimada pela empresa que não será recebida em decorrência de maus pagadores (PDD).

Composição analítica do Ativo não Circulante: Compreende itens que serão realizados em dinheiro a longo prazo (período superior a um ano), ou de acordo com o ciclo operacional da atividade predominante. Os empréstimos que a empresa faz a diretores e a coligadas também são classificados neste grupo.

- Adiantamentos concedidos às sociedades coligadas ou controladas.

- Adiantamentos concedidos a diretores.

- Adiantamentos concedidos acionistas.

Composição do Ativo Permanente: Itens que dificilmente se transformarão em dinheiro, destinados a manutenção das operações da empresa.

- Investimentos: não ligados à atividade-fim da empresa. Ex: Ações Outras Cias., Terrenos

- Intangível: Bens não corpóreos. Ex: Marcas e patentes

- Imobilizado: totalmente correlacionado com a atividade-fim. Ex: Prédios, Veículos, Máquinas.

Composição do Ativo Imobilizado: Direitos que tenham por objeto bens corpóreos destinados à manutenção das atividades da empresa. Avaliados pelo custo de aquisição

São baixados por depreciações, amortizações e exaustões

- Terrenos

- Construções (edifícios)

- Veículos

- Equipamentos e máquinas

- Equipamentos de escritório

- Computadores

Passivo Circulante: Obrigações com terceiros a serem pagas no Curto Prazo

- Salários a pagar

- Fornecedores a pagar

- Empréstimos Bancários a pagar

- Encargos Trabalhistas e Impostos a pagar.

Composição do Passivo não circulante: Obrigações com terceiros a serem pagas no Longo Prazo.

- Empréstimos Bancários

Composição do Patrimônio liquido:

- Capital Social: Representa os valores investidos na empresa pelos titulares e pela conta de Capital e Realizar

- Resultado do exercício.

Assim o balanço patrimonial tem por finalidade apresentar a situação financeira de uma empresa num determinado período de tempo, demonstrando os bens e obrigações por ordem de liquidez.

Numa ótica avançada em finanças o Balanço Patrimonial apresenta a dinâmica das decisões financeiras em suas aplicações e origens de recursos que são avaliados a uma determinada taxa interna de retorno (TIR), um determinado período de tempo (PAYBACK) e o risco atrelado a este investimento ( BETA) e que devem em remunerar adequadamente seus provedores de capital (bancos e acionistas).

Por muito tempo a contabilidade foi incorporada pelo governo como um instrumento para apuração dos impostos; mas com o advento do fortalecimento da “Bolsa de Valores”, votou a sua utilidade original de apresentar os investimentos efetuados numa empresa e como eles atuam em remunerar adequadamente seus provedores de capital.

Prof. Alexandre Wander

Acesse o link e visualize material com maiores detalhes

ENTENDENDO OS DEMONSTRATIVOS CONTÁBEIS: Prof. Alexandre Wander