A análise financeira, ou de balanço, como é mais conhecida, é um dos principais instrumentos de análise de investimentos, administração financeira e controladoria para compreender o desempenho econômico-financeiro de uma empresa e sua situação patrimonial”.

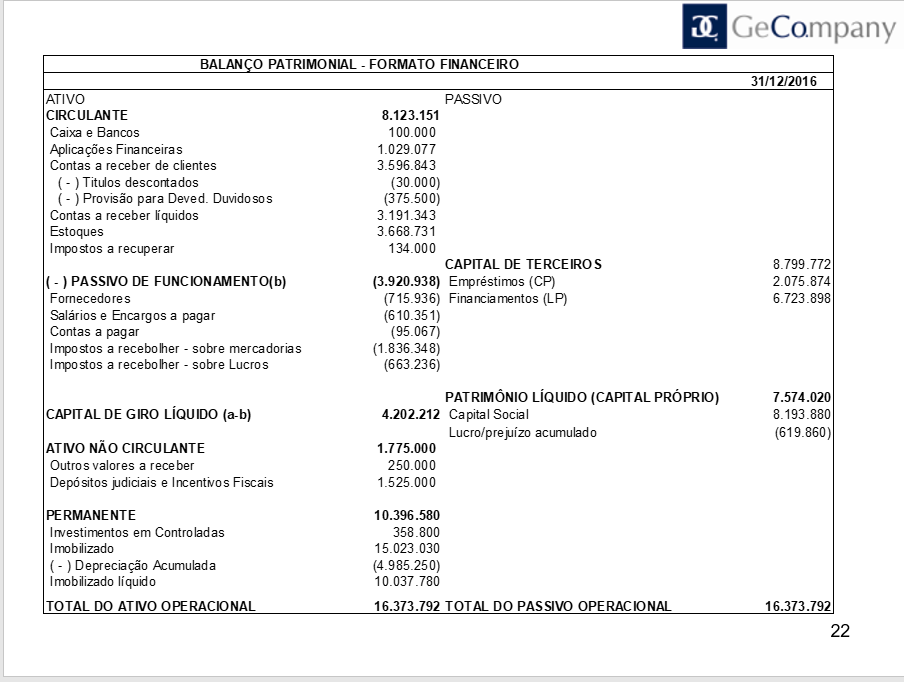

Para apuração dos índices de liquidez, dentre os modelos estruturais de balanço o mais recomendável é o no formato oficial, pois temos todo ativo circulante e o passivo circulante na sua estrutura normal, o que facilita o “confronto” entre os valores a receber e os valores a pagar da empresa, conforme modelo abaixo:

Dentre os índices, temos:

- Liquidez corrente

- Liquidez seca

- Liquidez imediada

- Liquidez geral

a) No índice de liquidez corrente, apuramo a capacidade de pagamento da empresa no curto prazo, comparando os valores a receber no prazo de 360 dias com os valores a pagar no prazo de 360 dias, quando este indicador for acima de 1, representa que a empresa possui condições favoráveis para saldar seus compromissos, desde que, a empresa mantenha um controle no seu ciclo financeiro (prazo médio de conversão do dinheiro em caixa).

Verificamos no nosso case que a empresa elevou seu índice de 1,35 para 1,68 e no indicador de liquidez, ocorreu uma melhora no ano de 2017 em relação no ano de 2016.

b) No índice de liquidez seca indica a capacidade de pagamento da empresa em saldar seus compromissos excluindo seus estoques, já que para efetuar os pagamentos aos credores, eles exigem “dinheiro” e os estoques são mercadorias que ainda demandam do tempo de produção e venda até converter-se em caixa “dinheiro”.

Na análise deste indicador “liquidez seca”, observamos uma queda significativa de liquidez quando comparamos com a liquidez corrente que reduziu de 1,68 (LC) para 0,83 na liquidez seca, indicando ser uma empresa que demanda forte concentração de recursos no seu estoque para manter suas operações, mas mesmo assim numa média geral o indicador de liquidez seca, apresenta-se satisfatório em relação a média do mercado.

c) No índice de liquidez imediata, avaliamos a capacidade de pagamento da empresa em saldar suas dívidas utilizando somente o dinheiro disponível em caixa e aplicações financeiras, deduzindo os valores a receber das vendas efetuadas aos clientes além dos seus estoques; alguns segmentos com elevado ciclo operacional e financeiro deve manter em seu caixa (aplicações financeiras) um alto volume para garantir sua viabilidade operacional; pois enquanto o tempo de estoque e produção demandam alto prazo o pagamento aos fornecedores e impostos, entre outras obrigações tem os seus vencimentos num prazo médio de 30 dias.

Em nosso case, observamos um índice de liquidez imediata apenas de 0,12, ou seja para saldar seus compromissos a pagar a empresa possui apenas R$ 0,12 centavos em relação a R$ 1,00 a vencer dos fornecedores, e neste caso, se a empresa mantiver um elevado ciclo financeiro (com prazos elevados de estoques e contas a receber em contrapartida um prazo de 30 dias de pagamento aos fornecedores), como resultado ela deverá buscar empréstimos bancários para financiar seu capital de giro.

d) Liquidez geral: Neste indicador avaliamos a capacidade geral da empresa em saldar seus compromissos, avaliando além dos prazos de 360 dias também os vencimentos com prazos além dos 360 dias; pois existem empresas que apresentam um bom indicador no prazo de 01 ano e quando consideramos suas obrigações a vencer “financiamentos de longo prazo”. observamos uma empresa comprometida no futuro de suas operações.

No nosso case, temos um indicador de 0,92 com empréstimos e financiamentos no valor de R$ 7.601 no ano de 2017, indicado que a empresa deverá fazer caixa e controlar suas distribuições de dividendos, investindo seus excedente de caixa em projetos rentáveis, ou utilizar os recursos gerados na amortização das dívidas de longo prazo, amenizando seu risco financeiro.

Um desafio: Avalie os dados acima e elabore um relatório escrito sobre o desempenho da empresa, respondendo as questões e encaminhe ao nosso e-mail.

awander@gecompany.com.br

Prof. Alexandre Wander