Análises dos índices

A análise das demonstrações financeiras visa fundamentalmente ao estudo do desempenho econômico-financeiro de uma empresa em determinado período de tempo; visando entender o passado, ou seja, como a empresa chegou até o momento presente, para assim diagnosticar, em consequência, sua posição atual e produzir base de informação para prever o futuro.

Na realidade o que se pretende é avaliar os reflexos das decisões operacionais na saúde financeira de uma empresa; e também como os gestores estão conduzindo o negócio; e como determinadas ações afetam significativamente a liquidez, a estrutura patrimonial, a rentabilidade e a capacidade da empresa gerar caixa; pois gerenciar a empresa apenas pelo lucro ou receitas de vendas pode não ser a melhor estratégia a ser adotada.

Se de um lado o gerente operacional e os engenheiros são responsáveis em entender da qualidade técnica de um determinado produto desde a aquisição da matéria prima até a sua transformação em produto acabado e pronto para ser comercializado; é de responsabilidade do gestor financeiro entender como as informações são produzidas na empresa e estabelecer métricas de gerenciamento visando construir uma base de informação para tomada de decisão sobre o aspecto financeiro e entender principalmente como os índices se entrelaçam entre si, como uma ferramenta preciosa na gestão empresarial.

Apesar da existência de critérios sofisticados, o uso de índices constitui-se numa técnica simples de gestão; no entanto alguns cuidados devem ser tomados; pois uma análise isolada de outros fatores pode nos levar a conclusões errôneas e emitirmos opiniões que não refletem a realidade empresarial; é sempre importante conhecermos o segmento de atuação da empresa; o seu mercado, o estágio de vida e ciclo dos seus produtos; pois estes fatores temporais e setoriais contribuem para uma melhor percepção.

Índices econômico-financeiros de análise

A técnica mais comumente utilizada baseia-se na apuração de índices econômico-financeiros extraídos das demonstrações financeiras disponibilizadas pelas empresas; pois principalmente aquelas que atuam na Bolsa de Valores se comprometem a regulamentações governamentais que nos garantem uma dose de segurança quanto a confiabilidade das informações.

Dentre as principais demonstrações financeiras as mais importantes são: 1) O Balanço Patrimonial; pois acumula e registra de forma sistemática todas as operações de uma empresa, em ordem de liquidez dos seus bens tangíveis e intangíveis e suas obrigações perante seus provedores de capitais (acionistas e bancos); 2) A demonstração de resultado do exercício; que apresenta em ordem sequencial deste o preço de venda de um determinado produto e todos os seus recursos financeiros consumidos até chegarmos ao lucro líquido; 3) A demonstração do fluxo de caixa; que apresenta as origens de recursos e onde estes recursos forma investidos; podemos entender que o Lucro é uma de recursos que alimenta a empresa que naturalmente deveria ser destinado ao caixa; mas a empresa, assim como nós consume recursos financeiros para o seu crescimento que são destinados ao seu capital de giro ou no seu grupo de investimentos do imobilizado e intangível.

Como o nosso primeiro demonstrativo foi o Balanço Patrimonial, iremos apresentar os principais índices de análise que envolve este demonstrativo financeiro.

Mas em primeiro lugar vamos retomar alguns conceitos do Balanço Patrimonial, sobre o aspecto estritamente financeiro.

- Registra todos os eventos econômicos e financeiros que alteraram a estrutura patrimonial de uma empresa;

- Apresenta por ordem de liquidez todos os recursos investidos na operação (desde o caixa até o ativo imobilizado)

- Apresenta por ordem de liquidez todas as origens de recursos e suas fontes de financiamentos (acionistas e bancos)

- Acumula por períodos os dados; permitindo análises temporais e sequenciais.

- Permite uma série de análise quanto a estrutura de capital e liquidez

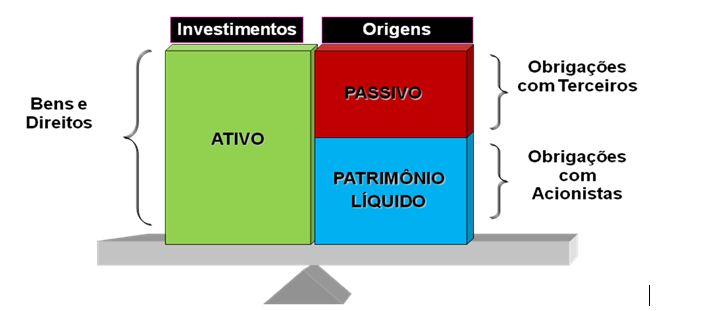

Do lado esquerdo apresenta onde os recursos foram investidos na empresa sendo desmembrado em 03 grandes grupos: 1). Ativo circulante; 2). Ativo não circulante e; 3) Investimentos

Do lado direito, apresenta as origens dos recursos que foram investidos na empresa; sendo desmembrado da mesma forma em 03 grandes grupos: 1) Passivo circulante; 2) Passivo não circulante e; 3) Patrimônio líquido.

Resumindo: Do lado esquerdo (ativo) demonstra a empresa em si e do lado direito (passivo) as origens dos recursos.

Agora sim podemos continuar os conceitos dos indicadores de liquidez.

Os indicadores de liquidez visam medir a capacidade de pagamento (folga financeira) de uma empresa, ou seja, sua habilidade de cumprir corretamente as obrigações passivas assumidas.

Os índices de liquidez são divididos em 03 indicadores; para que possamos ter uma percepção de curto, médio e longo prazo de uma empresa; e os principais índices que medem a liquidez são: liquidez corrente; liquidez seca e liquidez imediata.

Liquidez corrente: É o coeficiente do ativo circulante (caixa, estoques e contas a receber) em relação ao passivo circulante (obrigações a vencer no próximo período)

Liquidez corrente = Ativo circulante (/) Passivo circulante

Uma liquidez menor que 1, por exemplo, indica que a empresa tem mais obrigações vencendo durante o próximo período do que ativos que possam ser transformados em dinheiro. Isto seria uma indicação de risco de liquidez;

E uma empresa com um indicador maior que 1, indica que a empresa tem mais ativos a serem transformados em dinheiro do que suas obrigações a serem vencidas no período seguinte e por consequência indica uma redução ao risco de liquidez.

Liquidez seca: O índice de liquidez seca é uma derivação do índice de liquidez corrente; e deduz do ativo circulante os estoques; pois este item, o estoque físico de mercadorias, demanda um tempo considerável até a sua transformação em recurso financeiro compreendendo todo o ciclo operacional desde a sua produção; venda e recebimento dos clientes; já os valores do passivo circulante compreendem valores financeiros no aguardo de liquidação.

Liquidez seca: (Ativo circulante (-) estoque) (/) Passivo circulante

Liquidez imediata: Também um derivativo do índice de liquidez corrente, que diferencia os ativos circulantes que podem ser rapidamente convertidos em dinheiro (caixa e aplicações financeiras) para fazerem frente aos compromissos do passivo circulante.

Liquidez imediata: Caixa e aplicações financeiras (/) Passivo circulante

Empresas que possuem um alto ciclo operacional, ou seja, que demandam um tempo significativo de conversão dos seus produtos em vendas e posterior recebimento dos clientes em caixa devem elevar o seu índice de liquidez imediata.

Índices de rotatividade: Os índices de rotatividade medem a eficiência do gerenciamento do capital de giro. Para isso, avaliam a relação entre contas a pagar, estoque, em relação ao custo das mercadorias vendidas e também o prazo de recebimento dos clientes.

Prazo médio de estocagem: Indica o tempo médio necessário para a completa conversão dos estoques da empresa. É obtido através das demonstrações financeiras e estas medidas estatísticas podem ser interpretadas como a velocidade com que a empresa transforma seus estoques em venda.

PME: Estoque médio ( /) (Custo do produto vendido anual / 360)

Quanto maior for este número, maior será o prazo em que os diversos produtos permanecerão estocados e, consequentemente, mais elevadas serão as necessidades de investimentos em estoques. Este indicador afere, na realidade, a eficiência que os estoques são administrados e a influência que exercem sobre o caixa da empresa e necessidade de financiamento.

Prazo médio de recebimento: Revela o tempo médio (meses ou dias) que a empresa despende para receber suas vendas realizadas a prazo, sendo obtido da seguinte forma:

PMR: Valores a receber (clientes) (/) (Receita bruta anuais / 360)

A soma do prazo médio de estocagem (PME) mais o prazo médio de recebimento (PMR) traduz no CICLO OPERACIONAL da empresa.

Prazo médio de pagamento: Apresenta o tempo médio (expresso em dias ou meses) que a empresa demora para pagar suas dívidas aos seus fornecedores, sendo calculado da seguinte forma:

PMP: Contas a Pagar (Fornecedores) (/) Compras anuais / 360

As compras anuais podem ser extraídas dos demonstrativos contábeis, do balanço patrimonial e da demonstração do resultado do exercício, sendo: Custo das mercadorias vendidas (-) estoque inicial (+) estoque final; acrescido da alíquota média dos impostos de aquisição de mercadorias.

Considerando o CICLO OPERACIONAL; menos o PRAZO MÉDIO DE PAGAMENTO AOS FORNECEDORES; obtemos o CICLO FINANCEIRO da empresa.

Quanto mais longo o CICLO FINANCEIRO, maior o risco de liquidez de curto prazo da empresa.

Material preparado por: Prof. Alexandre Wander

Fonte de consulta: FINANÇAS CORPORTIVAS E VALOR, do autor Alexandre Assaf Neto; AVALIAÇÃO DE INVESTIMENTOS, do autor Damodaran; ADMINISTRAÇÃO FINANCEIRA do autor Eugene Brigman; ADMINISTRAÇÃO FINANCEIRA do autor Westerfield Ross.