Alexandre Wander de Oliveira[1]

Márcia Tiveron de Souza[2]

Tiago dos Santos Procópio[3]

RESUMO:Devido às incertezas econômicas, para que as empresas permaneçam competitivas, um alto investimento é necessário para que haja ganhos adicionais de mercado, investimentos que não garantem um retorno econômico para a empresa. Diante dessas dificuldades, as empresas vêm desenvolvendo novas metodologias de gestão que visam não somente ao lucro do negócio, partindo para um enfoque voltado para a geração de riqueza dos acionistas. Assim, o objetivo deste trabalho é demonstrar como os indicadores de rentabilidade e direcionadores de valor contribuem para uma gestão mais eficaz, gerando valor para o acionista e tornando a empresa mais competitiva no mercado. Para isso, a metodologia utilizada foi um estudo de caso da empresa Energisa S/A., uma empresa de capital aberto do ramo de energia elétrica listada na BM&FBovespa. Após análise do resultado e discussão sobre o tema, conclui-se que uma boa gestão e preparo por parte dos administradores e acionistas, os indicadores de rentabilidade e direcionadores de valor contribuem para o aumento da competitividade no mercado e geração de valor.

Palavras chave: Gestão baseada em Valor. Valor econômico agregado. Geração de Valor.

ABSTRACT: Due to economic uncertainties for companies to remain competitive, a high investment is necessary so that there are additional gains market investments which do not guarantee an economic return to the company. Faced with these difficulties, companies are developing new methods of management that aims not only profit from the business, leaving to one oriented approach to generating shareholder wealth. The objective of this work is to show how profitability indicators and value drivers contribute to more effective management, generating value to shareholders and making the company more competitive in the market. For this, the methodology used was a case study of the company Energisa S/A, a publicly traded company in the electricity sector listed on the BM&FBovespa. After analyzing the results and discussion of the topic, it is clear that proper management and preparation on the part of managers and shareholders, profitability indicators and value drivers contribute to increasing market competitiveness and value creation.

Key words: Value based management. Economic value added.Value generation.

1 INTRODUÇÃO

No cenário econômico atual, a viabilização de investimentos relacionados a aumento de preços e participação de mercado está sendo uma tarefa difícil para as empresas. Os novos perfis de consumidores, devido às incertezas econômicas, estão sacrificando produtos de valores monetários maiores, e exigindo produtos com valores mais acessíveis, aumentado a competitividade do setor. Com esse novo perfil de consumo, a qualidade de um produto deixa de ser relacionado somente com a sua durabilidade, mas também pelo seu preço.

Segundo Assaf Neto (2012), somente a redução das despesas não garante a vantagem competitiva frente à concorrência, pois a receita de economia de gastos utilizada pela empresa é copiada por outras empresas que disputam no setor. Assim, nessa nova ordem econômica, as empresas que primeiro descobrirem suas ineficiências estarão à frente de seus concorrentes.

Considerando esses argumentos, o presente artigo visa responder a seguinte questão: “A gestão apenas baseada na geração de lucro é suficiente para que as empresas se permaneçam competitivas no cenário econômico atual criando valor para seus acionistas?”. Com base nesse problema, duas hipóteses são levantadas que ao decorrer do trabalho tentarão ser provadas:

(a) uma operação que gere receita e que, como consequência, lucro para o negócio, também contribui para a destruição de valor para os acionistas; e

(b) os indicadores de rentabilidade, se utilizados de forma gerencial, são capazes de identificar quais áreas do negócio estão afetando a criação de valor da empresa.

Dessa forma, o objetivo geral desse trabalho é demonstrar como os indicadores de rentabilidade e direcionadores de valor contribuem para uma gestão mais eficaz, de forma a tornar a empresa mais competitiva no mercado e gerar valor para o acionista. Buscando atender o objetivo geral, alguns objetivos específicos foram traçados. São elas:

(a) apresentar os principais indicadores de medição de valor e suas aplicabilidades na gestão de uma empresa;

(b) identificar operações que geram lucro ao mesmo tempo em que destroem valor para o acionista; e

(c) demonstrar como os indicadores de rentabilidade geram valor para o negócio se aplicadas na gestão da empresa.

Com essas premissas, entende-se que a geração de valor para os acionistas é o principal objetivo das empresas que atuam nesse novo cenário econômico. Segundo Brasil (2002) a geração de lucro é um fator importante para qualquer empresa, entretanto, se comparado de forma isolada, não é critério suficiente para medir o seu desempenho.

Dessa forma, “o valor passa a ser o indicador mais significativo da organização, já que concilia interesse dos principais agentes e constitui-se em algo a ser perseguido por meio de processos aceitos e planejados na organização” (FREZATTI, 2003, p. 13).Por fim, buscando responder a problemática desse artigo e verificar as hipóteses levantadas, este trabalho foi estruturado em quatro capítulos onde: No capitulo 2 é apresentada à fundamentação teórica; a metodologia e a aplicação dos conceitos abordados na fundamentação teórica são apresentadas no capitulo 3; no capítulo 4 é feita à apresentação dos resultados obtidos nos estudos de caso; e para finalizar, o capitulo 5 apresenta a conclusão do trabalho.

2 REFERENCIAL TEÓRICO

Este capítulo apresenta o referencial teórico utilizado para a aplicação dos indicadores de rentabilidades e direcionadores de valor utilizados no estudo de caso, baseando-se em pesquisas detidas em livros, revistas e sites. O capítulo foi dividido em três subcapítulos nos quais se apresentam pesquisas e conceitos básicos de vários autores sobre os principais indicares de rentabilidade (ROA, ROI e ROE) e direcionadores de valor (EVA e MVA), e também de outras ferramentas para mensuração de desempenho que estão relacionadas com a rentabilidade e criação de valor para o acionista na gestão empresarial.

2.1 Elementos que representam a criação de valor para a empresa e ao acionista

Segundo Caselani e Caselani (2006) um dos principais desafios para as empresas modernas é trabalhar em prol da criação e da gestão baseada em valor, pois exige um eficiente uso de estratégias financeiras e capacidades que diferenciam a empresa de seus concorrentes. Assaf Neto (2012) completa que as empresas possuem dificuldades práticas em sua implementação, pois geram conflitos entre obtenção de lucro e criação de valor, onde o investimento deixa de ser atrativo por não garantir um retorno significante ao capital aplicado.

Segundo Assaf Neto, Araújo e Fregonezi (2006), a gestão baseada em valor (GBV) também conhecida como Value Based Management (VBM), tem como objetivo principal a maximização do valor para o acionista, aumentando o máximo possível o valor econômico agregado (VEA) para esse investidor. Para isso, os gastos da empresa (soma dos custos e despesas) devem ser inferiores do que as receitas, e também, superar o custo de oportunidade[4] do capital.

A VBM é um processo integrador, cujo objetivo é melhorar o processo de tomada de decisões estratégicas e operacionais na organização como um todo, a partir da ênfase atribuída aos principais value drivers da empresa. A prioridade da VBM não deve ser a metodologia, mas sim a mudança na cultura da empresa. Um administrador que tenha o valor como princípio está tão interessado nas sutilezas do comportamento organizacional como em usar a avaliação como métrica do desempenho e ferramenta de decisão (COPELAND; KOLLER; MURRIN, 2000, p.87).

Dessa forma, entende-se que a GBV tem como prioridade a maximização do valor da empresa utilizando técnicas e processos gerenciais direcionados para tal premissa.

2.2. Indicadores de rentabilidade e endividamento

Neste capítulo serão apresentados os conceitos dos indicadores de rentabilidade e endividamento mais utilizados para medir a eficácia da gestão de uma empresa. Segundo Matarazzo (2010), os indicares de rentabilidade promovem o conhecimento sobre o quão excelente está sendo o retorno das vendas se comparado aos investimentos iniciais.

Para Steinberg (2005), esses indicadores proporcionam aos investidores uma análise se a companhia é capaz ou não de manter sua situação econômica ao decorrer dos anos. Vieira et al (2011) complementam que os índices de rentabilidade medem se a empresa está sendo lucrativa e o quanto estão rendendo os seus investimentos. A análise desses indicadores é, quanto maior mais retorno a empresa está apresentando.

Para facilitar o entendimento da aplicabilidade dos indicadores de rentabilidade, é fundamental a conceituação de duas outras formas de mensuração de desempenho. São elas: Giro e Margem.

A margem é o elemento fundamental para obter rentabilidade, e o caminho para alcançá-la é o giro. O giro representa a produtividade do investimento realizado, sendo representada pela velocidade com que os ativos são operacionalizados e conseguem transformar os insumos em vendas (PADOVEZE e BENEDICTO, 2004, p. 104).

Giro do Ativo Total: Segundo Assaf Neto (2012, p. 123), “o giro do ativo total identifica o grau de eficiência com que os ativos são usados para realização das vendas da empresa”, ou seja, a quantidade de vezes em que as vendas cobriram os ativos totais de uma empresa. Seu cálculo é obtido por meio da relação entre as Vendas Líquidas e os Ativos Totais, conforme apresentado na fórmula 1.

Giro do Patrimônio Líquido: Essa medida de giro, “indica o número de vezes que o patrimônio líquido (recursos próprios da empresa) foi utilizado (girou), em determinado exercício, em função das vendas realizadas” (ASSAF NETO, 2012, p. 122). Seu cálculo é obtido por meio da relação entre as Vendas Líquidas e o Patrimônio Líquido, conforme apresentado na fórmula 2.

Giro do Investimento: O giro do investimento é obtido pela relação entre as Vendas Líquidas e o Investimento. Assaf Neto (2012, p.119) explica que o investimento “é composto pelos recursos onerosos captados pela empresa (empréstimos e financiamentos) e os recursos próprios aplicados por seus proprietários”. A mensuração do investimento é apresentado na fórmula 3.

Assim como a medida de giro do ativo total, o Giro do Investimento indica o número de vezes em que as vendas cobriram os investimentos de uma empresa. (ASSAF NETO, 2012). O cálculo do giro do investimento é apresentado na fórmula 4.

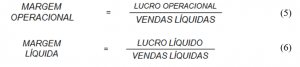

Para conceituação de margem, este trabalho irá apresentar duas fórmulas utilizadas na análise da decomposição dos indicadores de rentabilidade. São elas: Margem Operacional; e Margem Líquida.

Esses indicadores “medem a eficiência de uma empresa em produzir lucro por meio de suas vendas” (ASSAF NETO, 2012). Camargo (2007, p. 207) relata que a margem “revela qual a lucratividade da empresa depois de reduzidos todos os gastos, comparativamente a suas vendas líquidas”. O cálculo da margem operacional e margem líquida são apresentados respectivamente nas fórmulas 5 e 6.

2.2.1 Retorno sobre os Ativos

Wernke (2008, p.281), define Retorno sobre o ativo (ROA) como “o indicador que evidencia o retorno conseguido com o dinheiro aplicado pela empresa em ativos num determinado período.” Por sua vez, Kassai et al (2000, p.177) relatam que “o ROA (Return on Assets) é uma medida que quantifica o resultado operacional produzido pela empresa em suas atividades operacionais, ou seja, antes das receitas e despesas financeiras”. Esse indicador é calculado de acordo com a relação entre o Lucro Gerado pelos Ativos (Operacional) e o Ativo Total Médio, conforme apresentado na fórmula 7.

Para Damodaran (2004) e Gitman (2002), o ROA de uma empresa mensura a sua eficiência operacional em gerar lucros com seus ativos disponíveis, anteriormente aos efeitos do financiamento.

O retorno sobre o ativo pode ser interpretado como o custo financeiro máximo que uma empresa poderia incorrer em suas captações de fundos. Se uma empresa obtiver empréstimos a taxas de juros superiores ao retorno gerado por seus ativos, o resultado produzido pela aplicação desses fundos será evidentemente inferior à remuneração devida ao credor, onerando-se dessa forma a rentabilidade dos proprietários (ASSAF NETO, 2012, p. 119).

O desmembramento do ROA é resultado da multiplicação da Margem Operacional pelo Giro do Ativo Total (ASSAF NETO, 2012, p. 123), conforme apresentado nas fórmulas 8 e 9.

A identificação de como a margem do lucro aumenta ou se deteriora; a possibilidade de medir a eficiência dos ativos permanentes em produzir vendas; possibilidade de avaliar a gestão do capital de giro por intermédio de indicadores mensurados em dias; faculta o estabelecimento de medidas que aferem a habilidade do gestor para controlar custos e despesas em função do volume de vendas; propicia a comparação das medidas de eficiência citadas anteriormente e estabelece o patamar máximo de custo de captação de recursos que a empresa pode suportar (WERNKE, 2008, p. 284-285).

2.2.2 Retorno sobre o Investimento

Como uma alternativa para avaliar o total dos recursos investidos pelos acionistas e credores do negócio, Kassai et al (2000, p.174) definem o ROI (Return on Investment) como uma “expressão mais simples de medida de retorno de investimento”. Dessa forma, o ROI é o retorno sobre “o capital que rigorosamente deve ser remunerado” (ASSAF NETO, 2012, p. 119). O seu cálculo é composto pela relação entre o Lucro Operacional e o Investimento Médio, conforme apresentado na fórmula 10.

Indicador é avaliado por meio de seus dois componentes: Giro de Investimento e Margem Operacional. As fórmulas 11 e 12 demonstram a decomposição do ROI.

Em se tratando dos modelos de criação de valor, o ROI é mais utilizado do que o ROA, pois melhor representa o retorno do capital investido, permitindo a comparação entre o ganho obtido e o custo oportunidade das fontes de financiamento (ASSAF NETO, 2012).

2.2.3 Retorno sobre o Patrimônio Líquido

Segundo Matarazzo (2010) esse índice mensura a rentabilidade efetiva do capital próprio investido na empresa, demonstrando percentualmente o valor adicionado ao PL pelo resultado líquido do período analisado. Dessa forma é possível comparar com alternativas no mercado de renda fixa ou variável. O ROE é calculado pela relação entre o lucro líquido e o patrimônio líquido, conforme apresenta a fórmula 13 (ASSAF NETO, 2012).

Em sua forma analítica, o ROE é obtido pela função da rentabilidade das vendas (margem líquida) e do giro do patrimônio líquido (ASSAF NETO, 2012). As fórmulas 14 e 15 demonstram a decomposição do ROE.

2.2.4 Custo Total de Capital

O custo de capital segundo Copeland, Koller e Murrin (2002) é a remuneração mínima que os credores e acionistas esperam pelo custo de oportunidade de investimento de seus recursos.

O custo de capital é estabelecido pelas condições com que a empresa obtém seus recursos financeiros no mercado de capitais, sendo geralmente determinado por uma média dos custos de oportunidade do capital próprio (acionistas) e capital de terceiros (credores), ponderados pelas respectivas proporções utilizadas de capital, e líquidos do imposto de renda. É conhecido na literatura financeira como weighted average cost of capital (WACC) ou custo médio ponderado de capital (ASSAF NETO, LIMA e ARAÚJO, 2008, p. 73).

O cálculo do WACC é feito pela média ponderada dos custos de capital existentes na empresa. Levando em consideração o custo de capital próprio (Ke) e o custo de capital de terceiros (Ki), conforme apresentado na fórmula 16 (ASSAF NETO, 2008).

Onde: Ke representa o custo de oportunidade de capital próprio; WPL representa a proporção do capital próprio [PL/P+PL]; Ki representa o custo de capital de terceiros; e WP representa a proporção do capital (oneroso) de terceiros [P/P+PL].

2.3 Direcionadores de criação de valor

Segundo McTaggart et al. (1994), direcionadores de valor são processos e capacidades que a empresa possui que a habilitam gerar e manter estratégias geradoras de valor durante toda a sua atividade. Assim que os identificados, os direcionadores de valor permitem a compreensão de como o valor é criado, e dessa forma, estabelecer procedimentos de forma a maximizá-los priorizando a alocação dos recursos (COPELAND et al., 2002). Neste capitulo serão apresentados os dois direcionadores de valor mais conhecidos na área de finanças corporativas, o EVA, e o MVA.

Segundo Martins (2006), Muller e Teló (2003) o conceito de valor econômico agregado ou adicionado (Economic Value Added – EVA) foi desenvolvido por Joel Stern e Bernnett G. Stewart na década de 1980. O intuito era atender à necessidade de adequada mensuração da criação de valor de um empreendimento daquela época. Uma definição simples do conceito de EVA é o apresentado por Araújo e Assaf Neto (2003), que o descrevem como o resultado que excede a remuneração mínima exigida pelos acionistas.

Em seu nível mais básico, o EVA, uma sigla para valor econômico agregado, é uma medida de desempenho empresarial que difere da maioria das demais ao incluir uma cobrança sobre o lucro pelo custo de todo o capital que uma empresa utiliza. Mas o EVA é muito mais do que uma simples medida de desempenho. É a estrutura para um sistema completo de gerência financeira e remuneração variável que pode orientar cada decisão tomada por uma empresa, da sala do conselho até o chão da fábrica; que pode transformar uma cultura corporativa; que pode melhorar as vidas profissionais de todos na organização, fazendo com que sejam mais bem-sucedidos; e que pode ajudá-los a produzir maior valor para os acionistas, clientes e para eles próprios (EHRBAR, 1999, p.01).

Entretanto Saurin, Mussi e Cordioli (2000), descrevem o EVA como uma medida de curto prazo que não considera as perspectivas futuras da empresa, fazendo com que os investidores fiquem desencorajados a realizar maiores investimentos, o que diminui o EVA da empresa. Assaf Neto (2012) também apresenta o EVA em sua forma analítica, conforme a fórmula 17.

Com base nesse cálculo, “a criação e destruição de valor são vistas de um modo bem simplificado. Um EVA positivo significa que valor foi criado para o acionista, enquanto um EVA negativo indica que houve destruição de valor” (CUNHA e FREZATTI, 2004, p.5).

Ao mensurar o valor agregado acima de todos os custos, inclusive o custo de capital, o EVA mede, com efeito, a produtividade de todos os fatores de produção. Esse indicador não informa, em si mesmo, por que determinado produto ou certo serviço não agrega valor e como corrigir a situação. Mas ele mostra o que precisamos investigar e se devemos adotar medidas corretivas. O EVA também deve ser usado para identificação do que funciona. Esse indicador revela os produtos, os serviços, as operações e as atividades que apresentam produtividade atipicamente alta e agregam valor inusitadamente elevado (DRUCKER, 2004, p. 43).

Segundo Ehrbar (1999) o valor agregado pelo mercado (Market Value Added – MVA) é a medida definitiva de criação de riqueza. É a diferença entre entrada de caixa e saída de caixa, ou seja, o que investidores colocam na empresa como capital investido e o que recebem de retorno na venda das ações no mercado corrente. O MVA “reflete, dentro de outra visão, quanto à empresa vale adicionalmente ao que se gastaria para repor todos os seus ativos a preços de mercado” (ASSAF NETO, 2012, p. 175).

“O MVA é equivalente à estimativa do mercado de capitais do valor presente líquido ou NPV (método do fluxo de caixa descontado para avaliação de investimentos) de uma empresa” (ARAÚJO e ASSAF, 2003, p. 26). Assim, seu cálculo é obtido pela relação entre o VEA e o WACC conforme apresenta a fórmula 18.

Assaf Neto (2012) explica que o cálculo do MVA é uma avaliação do futuro baseado no potencial demonstrado pela empresa em gerar valor, assim o resultado das estratégias são quantificadas se baseadas nesta formulação básica do MVA.

3 MÉTODO

Neste capítulo apresenta-se a metodologia utilizada para realização da pesquisa, e também a análise dos dados que compõem os cálculos realizados para atender o objetivo desse trabalho. Os dados apresentados neste artigo são idênticos às informações disponíveis no site da companhia.

Com base nos conceitos apresentados na fundamentação teórica, a pesquisa deste trabalho é considerada do tipo exploratória por se tratar de um tema específico na área de finanças corporativas. Assim, com a finalidade de testar as hipóteses apresentadas na introdução, a pesquisa assume a forma de um estudo de caso, pois busca a aplicação prática dos conceitos anteriormente abordados para a solução do problema.

O estudo de caso visa coletar e analisar as informações de determinada empresa com foco nos temas abordados na fundamentação teórica a fim de obter resultados qualitativos. Segundo Gil (2010, p. 37), o estudo de caso “consiste no estudo profundo e exaustivo de um ou mais objetos, de maneira que permita seu amplo e detalhado conhecimento”. De acordo com Yin (2001, p. 32), “um estudo de caso é uma investigação empírica que investiga um fenômeno contemporâneo dentro de seu contexto da vida real, especialmente quando os limites entre o fenômeno e contexto não estão claramente definidos.”.

Neste sentido, a empresa escolhida para o estudo de caso foi a Energisa S.A., uma empresa de capital aberto listada na BM&FBovespa. É importante ressaltar que o objetivo desse trabalho não é mensurar o valor exato dos indicadores da empresa, mas sim demonstrar como essas informações contribuem para uma gestão mais eficaz e para a tomada de decisão.

3.1 Sobre a Empresa

O Grupo Energisa, é um dos principais conglomerados privados do setor elétrico do país. Há 110 anos, oferece soluções integradas para o mercado de energia elétrica no Brasil, em distribuição, geração e comercialização. Tendo como controladora a empresa Gipar S/A, o grupo Energisa possui uma estrutura societária onde a empresa Gipar / Família Botelho possui 86,5% do capital votante e 68,4% do capital total, a GIF IV possui 7,9% do capital votante e 18,7 do capital total e o mercado possui 5,8% do capital votante e 12,9% do capital total.

O Grupo Energisa controla 13 distribuidoras, localizadas nos seguintes Estados: Minas Gerais, Paraíba, Sergipe, Rio de Janeiro, Mato Grosso, Mato Grosso do Sul, Tocantins, Paraná e São Paulo, o que abrange uma área de 142.385 km². Presente em 788 municípios emprega mais de dez mil colaboradores e atende seis milhões de unidades consumidoras, o que corresponde ao total de dezesseis milhões de pessoas – 7% da população brasileira. Juntas, essas distribuidoras respondem por um sistema elétrico composto por mais de 4 mil km de linhas de transmissão, mais de 132 mil km de redes de distribuição e 144 subestações com capacidade total de 2.830 MVA.

3.2 Fatos relevantes e informações financeiras

Em 2014, o Grupo Energisa anunciou a venda de parte de seus ativos de geração. De acordo com Fato Relevante publicado em 11 de novembro de 2014, o valor estabelecido pelas vendas das unidades de negócio referidas está estimado em R$ 1,4 bilhão, sujeito a ajustes usuais do balanço a ser levantado quando da concretização final da Operação, dos quais R$ 0,2 bilhão para Rede Energia S/A e R$ 1,2 bilhão para Energisa S/A. Essas informações serão utilizadas para análise e aplicação do conceito entre lucro e geração de valor para o acionista.

Como base para cálculo e análise dos indicadores de rentabilidade, será utilizado o período de 2014. As informações apresentadas foram retiradas dos relatórios da administração é no site de relacionamento com investidores da empresa e são divulgados trimestralmente.

O balanço patrimonial do Grupo Energisa S.A. está apresentado na tabela 1. Tais informações são de grande relevância para esse estudo, tendo em vista que para a aplicação dos conceitos apresentados na revisão bibliográfica, as informações do balanço patrimonial estão relacionadas de forma direta ou indireta com esses cálculos. Os valores demonstrados estão expressos em mil de reais.

Tabela 1 Balanço patrimonial

Para aplicação nesse artigo o balaço patrimonial foi adaptado para o formato financeiro, conforme apresentado na tabela 2. Essa adaptação é utilizada para fins gerenciais da administração. Os valores apresentados estão expressos em mil reais.

Tabela 2 Balanço patrimonial no formato financeiro

A demonstração do resultado do exercício demonstra a formação do resultado obtido pelo Grupo Energisa S/A no ano de 2014. Assim como o balanço financeiro, a Demonstração do Resultado do Exercício no formato financeiro é uma adaptação da DRE para fins gerenciais. Tais valores também serão utilizados para mensuração dos indicadores de geração de valor. A DRE no formato financeiro é apresentada na tabela 3. Os valores apresentados estão expressos em mil reais.

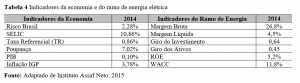

Outras informações relevantes utilizadas na apresentação dos resultados dessa pesquisa são os indicadores econômicos e de valor do mercado apresentadas na tabela 4. Neste trabalho essas informações são utilizadas para cálculo do WACC e também como fator comparativo “Empresa x Mercado”. Para os acionistas e gestores das empresas, esses dados contribuem de forma a medir se o retorno do investimento está atrativo (para o acionista) e/ou se a empresas estra apresentando o desempenho esperado (para o gestor).

Os indicadores da tabela 4 são informações obtidas no mercado do ramo de energia elétrica. Com essas informações será possível analisar o desempenho do Grupo Energisa em relação a empresas que concorrem no mesmo setor por meio de um quadro comparativo de desempenho.

Para mensuração do custo médio de capital (WACC) serão utilizados os valores de 13,2% para o custo do capital de terceiros (Ki) e 11,2% para o custo de capital próprio (Ke). Essas informações foram calculadas de acordo com os dados retirados do balanço patrimonial da empresa, e também, com base em informações obtidas em fontes de estudos e indicadores econômicos, como o INSTITUTO ASSAF. Ressaltamos que esses dados não condizem com a real situação de custo de capital da empresa, pois foram elaborados apenas para fins didáticos e aplicabilidade neste artigo.

4 RESULTADOS E DISCUSSÃO

Neste capítulo serão apresentados os cálculos e a análise dos indicadores conceituados neste trabalho. Com base nas informações expostas no capitulo 3, será feita a mensuração de cada indicador com o intuito de verificar em quais situações uma empresa destrói valor para o acionista, e como esses indicadores contribuem para uma gestão mais eficaz do negócio.

4.1 Análise da decomposição do ROA

Para cálculo do ROA do Grupo Energisa S.A, foi adotado conceito apresentado na fórmula 7, onde o lucro operacional é dividido pelo ativo total médio. Com os dados retirados do balanço financeiro e DRE no formato financeiro, consideramos a seguinte relação entre o Lucro Operacional após IR (NOPAT) e o Ativo Operacional do período. Dessa forma, obtemos o resultado apresentado na fórmula 19.

Analisando a decomposição cálculo do ROA conforme a fórmula 8, observa-se que chegaremos ao mesmo resultado que sua composição sintética. Para mensurá-lo, foi aplicada a multiplicação do giro do ativo pela margem operacional no período. Assim apresentado na fórmula 20.

Para obter a margem operacional da Energisa S.A, foram considerados os dados do balanço e da DRE ambos no formato financeiro. Dessa forma, a composição da margem foi o resultado da relação entre o lucro operacional após IR e as vendas líquidas, neste cálculo representado respectivamente pelo NOPAT e receita operacional líquida (fórmula 21).

Para o cálculo do giro dos ativos, relação entre as vendas líquidas e ativo total médio, utilizaram-se os valores da receita operacional líquida e o ativo total respectivamente, ambas do balanço e DRE no formato financeiro, conforme apresenta a fórmula 22.

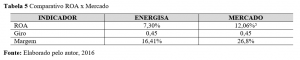

Com essas informações, é possível identificar em quais pontos a empresa está ineficiente em relação ao mercado e aplicar as medidas corretivas para o melhor desempenho da organização. Dessa forma, baseando-se em informações adquiridas no próprio mercado que a empresa atua, ou em estratégias específicas, os gestores serão capazes de implantar as correções apontadas. Na tabela 5 é demonstrada a comparação dos indicadores calculados com o apresentado pelo mercado no mesmo ramo de atuação.

Tabela 5 Comparativo ROA x Mercado

Dessa forma, observa-se que a Energisa S.A atua no mercado com uma margem de lucro menor (16,41%) do que seus concorrentes (26,8%), ocasionando um ROA menor do que é praticado no mercado. Com base nesse comparativo, e não considerando as diversas variáveis do negócio, as decisões para melhorar o ROA da Energisa devem ser voltadas a formas de aumentar o lucro obtido por cada unidade vendida, seja por melhorias no processo de produção/ fabricação/ prestação de seus produtos e serviços, e/ou com base na redução de custos

Outra estratégia para melhorar o ROA seria a otimização de seus ativos. Por estar entre as maiores distribuidoras de energia elétrica da América Latina, a possibilidade de estudar maneiras de melhorar seu canal de distribuição (vendas), ou se desfazer dos ativos inoperantes. Dessa forma ocasionaria um aumento no giro da empresa, e como consequência, um ROA equivalente ao mercado.

4.2 Análise da decomposição do ROI

Para apuração do ROI conforme definido na fórmula 10, o lucro operacional da Energisa S.A é dividido pelo seu investimento médio. Nesta fórmula foram utilizadas as informações do balanço e DRE no formato financeiro, considerando a relação entre o NOPAT e Investimento (soma do patrimônio líquido com os empréstimos e financiamentos de curto e longo prazo). Assim, obtemos o resultado apresentado na fórmula 23.

Conforme apresentado na fórmula 11, o cálculo do ROI em sua fórmula analítica é o resultado da multiplicação entre o Giro do Investimento e a Margem Operacional do período. Com essa metodologia de cálculo, a empresa obtém o mesmo resultado do que o apresentado no cálculo sintético. A fórmula 24 demonstra esse cálculo.

Para o cálculo do giro do investimento, relação entre as vendas líquidas e o total do investimento, foram utilizados os valores da receita operacional líquida e o ativo operacional respectivamente, ambas do balanço e DRE no formato financeiro, conforme apresenta a fórmula 25.

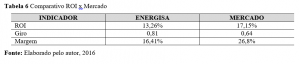

Com esses resultados, observa-se o baixo desempenho do ROI da Energisa S/A em comparação ao mercado. Apesar de apresentar um giro maior do que o praticado, o resultado não é suficiente para cobrir a diferença negativa da margem operacional praticada frente ao mercado. A tabela 6 demonstra novamente o reflexo do baixo desempenho dos ativos nos indicadores de rentabilidade. Com a margem operacional 10,4% (26,8% – 16,41%) mais baixa, o giro dos investimentos deveria ser equivalente a 1,04 (16,41% / 17,15%) para que ROI da Energisa S/A se iguale a de seus concorrentes.

4.3 Análise da decomposição do ROE

Para a apuração do ROE em sua forma sintética, adotando o critério conceituado na fórmula 13, relação entre o lucro líquido e patrimônio líquido, foram utilizado os dados do balanço e DRE no formato financeiro. Relação entre as contas lucro (margem) líquido depois do IR e patrimônio líquido. Assim, foi calculado o valor apresentado na fórmula 26.

Apresentando esse cálculo em sua decomposição, conceituado na fórmula 14 como a multiplicação da margem líquida pelo giro do patrimônio líquido, obtemos o resultado apresentado na fórmula 27.

A margem líquida foi calculada conforme a relação entre o lucro líquido e as vendas líquidas conceituadas na fórmula 6. Para obter o valor de 3,68%, foram utilizadas as contas lucro (margem) líquida depois do IR e receita operacional liquida, ambas apresentadas no DRE no formato financeiro. A confirmação da margem líquida é demonstrada na fórmula 28.

Para o cálculo do giro do patrimônio líquido, relação entre vendas líquidas e patrimônio líquido, foram utilizadas as contas receita operacional líquida do DRE no formato financeiro e patrimônio líquido do balanço no formato oficial. Dessa forma, obtemos o valor de 2,76 conforme demonstra a fórmula 29.

![]()

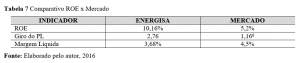

Assim como explicado na análise da decomposição do ROA e ROI, com esses dados os gestores são capazes de definir estratégias que aumentam a rentabilidade dos acionistas e também, do ponto de vista do acionista (investidor), comparar se o negócio está sendo atraente em relação às demais opções do mercado. Para exemplificar, a tabela 7 apresenta o comparativo entre o cálculo do ROE do Grupo Energisa com relação ao mercado em 2014.

mercado. Apesar de atuar com a margem inferior, a eficiência na utilização dos seus recursos próprios foi que alavancou o seu ROE para 10,16%.

Assim, conclui que a margem líquida está relacionada à eficiência na gestão do custo de capital de terceiros e em seu planejamento tributário. Para que a empresa busque um resultado igual ao mercado, e não considerando as diversas variáveis do negócios, as decisões de melhoria deveriam ser voltadas para essas áreas.

4.4 Análise de Lucro e Geração de Valor

Com o intuito de identificar operações lucrativas para o negócio ao mesmo tempo em que destrói valor para o acionista, aplicaremos os entendimentos citados no referencial teórico no fato relevante apresentado pelo Grupo Energisa em novembro de 2014.

De acordo com as informações, a empresa realizou a venda de seus ativos pelo valor estimado em R$ 1,4 milhões. Como não é mencionado o valor do lucro operacional desses ativos, hipoteticamente para fins didáticos, assumiremos que gerassem um lucro operacional de R$ 237.264,82 (valor proporcional aos seus ativos permanentes no período). Conforme apurado nas análises desse capítulo, o ROI da Energisa está no percentual de 13,26% enquanto seu custo de capital (WACC) em 9,48%.

Dessa forma, aplicando o conceito do ROI que é a relação entre o lucro operacional e os investimentos médios (neste cálculo representado pelo valor dos ativos), mensuramos o retorno de 16,95% (R$ 237.264,82 / R$ 1.400.00,00). Com base nesses cálculos, a decisão de vender os ativos acarretou uma redução da taxa de retorno total do investimento. Observa-se que o ROI dos ativos de 16,95% é maior do que o ROI corporativo 13,26% (total da empresa). Assim, para a empresa seria mais lucrativo a manutenção esses ativos.

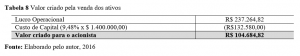

Aplicando esse mesmo cálculo de forma agregar valor para o acionista, a decisão de manter os ativos seria um indicativo de valorização da empresa. Como o ROI de 16,95% é superior à taxa mínima de atratividade exigida pelos credores da empresa, o lucro gerado com a venda desses ativos criou riqueza para os acionistas. A tabela 8 demonstra esse cálculo.

No entanto, se alteramos o cenário da empresa, e hipoteticamente mensurarmos que o custo de oportunidade (WACC) mínimo exigido pelos acionistas fosse de 26,4% (soma dos indicadores econômicos: Risco Brasil + SELIC + Inflação IGP), observamos que a venda desses ativos seria a decisão mais evidente para a empresa mesmo reduzindo o ROI total do negócio. Ao contrário do cenário apresentado anteriormente, o ROI gerados pelos ativos (16,95%) é insuficiente para remunerar os proprietários, já que nessa situação os proprietários exigem o retorno mínimo de 26,4%. A destruição de valor fica evidente na tabela 9.

Dessa forma, não considerando outros fatores importantes para a venda ou manutenção do ativo, nesse segundo cenário onde ocorre a destruição de valor para o acionista, é interessante a venda desses ativos por qualquer valor superior a R$ 898.730,39[7]. Se a venda fosse concretizada no valor exato de R$ 898.730,39 o custo de oportunidade seria o mesmo obtido com sua manutenção conforme demonstra a tabela 10.

4.5 Aplicação do EVA e MVA

Para calcular o EVA do Grupo Energisa, primeiramente se deve identificar o WACC da empresa. O valor o WACC, conceituado como a soma da multiplicação dos tipos de capitais investidos na empresa, por sua proporcionalidade. Dessa forma, chegamos ao valor de 9,48% conforme apresentado na fórmula 30.

![]()

Assim, com a soma da proporcionalidade do custo de capital próprio (11,25% multiplicado pela relação entre as contas capital próprio e passivo operacional do balanço no formato financeiro) e custo de capital de terceiros (8,74%[8] multiplicado pela relação entre as contas capital de terceiros e passivos operacional) obtivemos o custo médio ponderado de capital da Energisa S.A. Para o cálculo do custo de capital de terceiros foi considerada a alíquota de 34% como benefício fiscal[9].Para calcular o EVA do Grupo Energisa, primeiramente se deve identificar o WACC da empresa. O valor o WACC, conceituado como a soma da multiplicação dos tipos de capitais investidos na empresa, por sua proporcionalidade. Dessa forma, chegamos ao valor de 9,48% conforme apresentado na fórmula 30.

Com essa informação, o direcionador de valor EVA é calculado conforme conceituado na fórmula 17, que consiste na multiplicação do investimento pelo resultado da diferença entre o ROI e o WACC. Seu resultado é apresentado na fórmula 31.

Esse resultado demonstra que o Grupo Energisa S.A. está remunerando seus credores em $ 387.589 (3,76%) a mais do que o esperado, ou seja, já que no período avaliado a empresa apresentou o ROI superior ao WACC, implicou um EVA positivo, criando valor para a empresa. Conclui-se, então, que no período avaliado o lucro obtido nas operações foi suficiente para remunerar o capital de terceiros e permitir que os acionistas alcancem a remuneração desejada de seu capital investido. Calculado o EVA da empresa, a próxima etapa é a apuração do MVA. Este valor consiste na relação entre o EVA e o WACC demonstrado na fórmula 32.

Assim, observa-se que a Energisa S.A gera aos seus credores uma capacidade operacional de produzir resultados equivalentes a R$ 4.089.810 superior ao seu custo de oportunidade. Esse valor equivale ao ganho que a empresa gerou para os acionistas com base no EVA calculado. Dessa forma, o investimento de R$ 10.246.910,00 no período equivale a R$ 14.336.720,00 (Investimento + MVA). Esse valor é reflexo da estratégia de investimento com a aquisição do Grupo Rede, que quase duplicou em relação ao segundo maior MVA apurado.

5 CONSIDERAÇÕES (CONCLUSÕES)

Com o referencial teórico apresentado no capítulo 2, e a análise dos resultados apresentados no capítulo 4, conclui-se que o trabalho de pesquisa resolve o problema proposto em sua introdução. O artigo que visa responder se “a gestão apenas baseada na geração de lucro é suficiente para que as empresas se permaneçam competitivas no cenário econômico atual criando valor para seus acionistas?” ao decorrer dos capítulos demonstra, com conceitos e cálculos, que somente a busca pelo lucro nem sempre garante o retorno desejado para o acionista.

Durante a elaboração do capitulo 4, foi possível demonstrar situações onde o lucro gerado numa determinada operação destrói valor para a empresa. Essa análise foi possível quando elevado o custo de capital da empresa para valores que se comparam aos indicadores econômicos. Em resumo, como os ativos vendidos da empresa possuem um ROI de 16,95% e, hipoteticamente, os investidores exigissem um custo de oportunidade mínimo de 26,4% (Risco Brasil + SELIC + Inflação IGP), a operação destruiria valor para os acionistas, confirmando assim a primeira hipótese levantada nesse trabalho.

A segunda hipótese é confirmada ao decorrer da análise dos cálculos do ROA, ROI e ROE, onde se observou que a tendência do giro e da margem é que sejam inversamente proporcionais. Nesses cálculos é explicada a importância e o impacto do giro e da margem para o cálculo da rentabilidade da empresa, e a decisão estratégica voltada para cada indicador. Sendo que o giro está relacionado com as estratégias de venda e distribuição da empresa, enquanto a margem com as estratégias de gestão de custos e formação de preço. Observa-se também que nem sempre um giro ou margem maior em relação ao mercado garante a competitividade do negócio, deve haver um equilíbrio entre esses dois indicadores.

No capítulo 4 é demonstrado como o EVA e o MVA são utilizados para medir o valor criado em determinado período ou operação. Sendo o EVA a diferença entre o retorno de determinada operação (ROI) e o custo exigido para financiá-la (WACC), enquanto o MVA é o quanto vale a mais o investimento com base no EVA. No trabalho representado pela relação entre o EVA do investimento equivalente a R$ 387.589, e o custo médio de capital de 9,48%, gera um valor de R$ 4.089.810,00 de MVA. Nessa etapa do trabalho foi demonstrado que o valor investido de R$ 10.246.910,00 equivale a R$ 14.336.720,00 para seus acionistas.

Com as hipóteses confirmadas, os objetivos apresentados na introdução, tanto o geral como os específicos, são alcançados. Pois se os administradores das empresas tiverem o conhecimento gerencial dos indicadores demonstrados nesse trabalho, serão capazes de identificar quais áreas do negócio está deixando de criar valor para os sócios/acionistas.

6 REFERÊNCIAS

ARAUJO, A. M. P.; ASSAF NETO, A. A contabilidade tradicional e a contabilidade baseada em valor. Revista Contabilidade & Finanças – USP, São Paulo, n. 33, p. 16 – 32, set-dez, 2003.

ASSAF NETO, A. Finanças corporativas e valor. 6.ed. São Paulo: Atlas, 2012

ASSAF NETO, A.; ARAÚJO, A. M. P.; FREGONEZI, M. S. F. A. Gestão baseada em valor aplicada ao terceiro setor. Revista de contabilidade Financeira da USP. Vol. 17. Edição comemorativa. p. 105-118. Setembro, 2006.

ASSAF NETO, A.; LIMA, F. G.; ARAUJO, A. M. P. Uma proposta metodológica para o cálculo do custo de capital no Brasil. R.Adm., São Paulo, v.43, n.1, p.72-83, jan./fev./mar. 2008.

CAMARGO, C. Análise de investimentos e demonstrativos financeiros. 1.ed. Curitiba: Ipbex, 2007

CASELANI, D. M. C.; CASELANI, C. N. Direcionadores financeiros e não financeiros: impactos na geração de valor. In: encontro nacional dos programas de pós-graduação em administração, 30, 2006, Salvador, Anais. ANPAD, 2006

COPELAND, T.; KOLLER, T.; MURRIN, J. Avaliação de Empresas – Valuation. Tradução: Maria C.S.R. Ratto. McKKinsey & Company, Inc., São Paulo: Makron Books, 2000.

______. ______: Calculando e gerenciando o valor das empresas. Tradução Allan Vidigal Hastings. 3.ed. São Paulo: Makron Books, 2002.

CUNHA, D. R.; FREZATTI, F. Gestão baseada em valor: uma pesquisa no setor hoteleiro do Rio Grande do Norte. REAd – Edição 40 Vol. 10 No. 4, jul-ago, 2004

DAMODARAN, Aswath. Estimating risk parameters. Working Paper. Stern School of Business, New York, 1999. Disponível em: <http://hdl.handle.net/2451/26789>. Acesso em: 25 Jan. 2016.

______. Finanças corporativas: teoria e prática. Porto Alegre: Bookman, 2004.

DRUCKER, P. F. Peter Drucker na prática. Rio de Janeiro: Elsevier, 2004

EHRBAR, A. EVA: valor econômico agregado: a verdadeira chave para a criação de riqueza. Rio de Janeiro: Qualitymark, 1999.

FREZATTI, F. Gestão de valor na empresa: uma abordagem abrangente do valuation a partir da contabilidade gerencial. São Paulo: Atlas, 2003.

GIL, A. C. Como elaborar projetos de pesquisa. 5.ed. São Paulo: Atlas, 2010.

GITMAN, L. J. Princípios de Administração Financeira. 7.ed. São Paulo: Harbra Ltda., 2002.

INSTITUTO ASSAF. Ind. comercio e serviços. 2015. Disponível em: < http://www.institutoassaf.com.br/2012/painelCias.aspx?op=iv>. Acesso em: 16 nov. 2015.

______. Industria comercio e serviços. Valor de Mercado. Setores da Economia. 2015. Disponível em: < http://www.institutoassaf.com.br/2012/painel.aspx >. Acesso em: 11 dez. 2015.

KASSAI, J. R. et al. Retorno de investimento: abordagem matemática e contábil do lucro empresarial. 2.ed. São Paulo: Atlas, 2000.

MARTINS, E. Avaliação de empresas: da mensuração contábil à econômica. São Paulo: Atlas, 2006.

MATARAZZO, D. C. Analise financeira de balanços: abordagem gerencial. São Paulo: Altas, 2010.

McTAGGART, J. M.; KONTES, P. W.; MANKINS, M. C. The value imperative: managing for superior shareholder returns. New York: The Free Press, 1994.

MULLER, A. N.; TELÓ, A. R. Modelos de avaliação de empresas. Rev. FAE, Curitiba, v.6, n.1, p.97-112, mai-dez. 2003.

PADOVEZE, C. L.; BENEDICTO, G. C. Análise das demonstrações financeiras. São Paulo: Pioneira Thomson Learning, 2004.

SAURIN, V.; MUSSI, C. C.; CORDIOLI, L. A. Estudo do desempenho econômico das empresas estatais privatizadas com base no MVA e no EVA. Caderno de Pesquisas em Administração, São Paulo, v. 1, n. 11, 1. trim., 2000.

STEINBERG, E. Seja você seu próprio guru na bolsa: Princípios da Análise Fundamentalista. Rio de Janeiro: Eddy Steinberg, 2005.

VIEIRA, C. B. H. A. et al. Índices de rentabilidade: um estudo sobre os indicadores ROA, ROI e ROE de empresas do subsetor de tecidos, calçados e vestuários listadas na Bovespa. VIII Convibra Administração – Congresso Virtual Brasileiro de Administração. 2011

WERNKE, R. Gestão Financeira: Ênfase em Aplicações e Casos Nacionais. Rio de Janeiro: Saraiva, 2008.

YIN, R. K. Estudo de caso: planejamento e métodos. 2.ed. Porto Alegre: Bookman, 2001.

[1] Mestre em Ciências Contábeis e Atuariais, Pontifícia Universidade Católica de São Paulo (PUCSP), e-mail: alexwander@ig.com

[2] Doutora em Saúde Pública, Universidade de São Paulo (USP), e-mail: marcia.tiveron@gmail.com

[3] Pós-graduando em Controladoria Financeira, Fundação Armando Alvares Penteado (FAAP), e-mail:

tiago.procopio@live.com

[4] Entende-se como custo de oportunidade o retorno da melhor alternativa de investimento, abandonada em troca de outro investimento, de mesmo risco (ASSAF NETO, 2012).

[5] ROA do Mercado = Giro (0,45) x Margem (26,8%)

[6] Giro do PL do mercado = ROE (5,2%) / Margem Líquida (4,5%)

[7] Valor obtido pelo cálculo do preço mínimo conforme a fórmula: (Preço Mínimo – R$ 1.400.000,00) x 26,4% = (132.335,18)

[8] Ki = 13,25% x (1 – 34%)

[9] “Como os juros são dedutíveis do imposto de renda, o custo da dívida após tributação é uma função da alíquota fiscal. O benefício fiscal decorrente do pagamento de juros torna mais baixo o custo da dívida após tributação em relação ao custo antes do pagamento dos impostos. Além do mais, o benefício aumenta, à medida que a alíquota também aumenta” (DAMODARAN, 1999, p. 78).

Publicado na revista da REFAZ conforme link abaixo:

http://www.revistarefas.com.br/index.php/RevFATECZS/article/view/51